作为首席行业分析师,我们观察到,传统财务审计模式正面临前所未有的挑战。它更像是一次“事后尸检”,在财务周期结束后介入,不仅成本高昂,而且对于已经发生的财务舞弊或重大疏漏往往为时已晚。根据全球注册舞弊审查师协会(ACFE)的报告,企业因内部舞弊平均损失其年收入的5%,这一数字触目惊心,凸显了被动审计的巨大风险。然而,变革的浪潮已经涌来。现代企业资源规划(ERP)系统,正经历一场深刻的身份转变——从一个单纯的业务数据记录工具,进化为一个具备智能预警能力的主动风控平台。它不再仅仅是“记账员”,更是守护企业财务健康的“前哨兵”。本文将深入剖析ERP系统实现智能审计的核心机制,并为企业决策者提供一份从理念到实践的清晰行动指南,揭示如何将滞后的审计工作转变为实时的、自动化的风险预警体系。

一、财务审计问题的根源:ERP系统中的五类高风险数据“断点”

在企业复杂的运营网络中,ERP系统是信息流转的中枢神经。然而,正是这个中枢系统内部的数据流转“断点”,构成了财务审计风险的温床。对于决策者而言,识别并理解这些断点,是构建智能审计体系的第一步,因为它们正是自动化审计规则需要重点监控的目标。这些断点并非源于系统缺陷,而更多是业务流程、人员操作与系统配置之间不匹配的产物。

-

数据录入不一致这可能是最常见也最容易被忽视的风险源。在庞大的组织中,不同部门、不同岗位的员工在不同模块中录入看似相同的信息时,往往会因为缺乏统一标准而产生差异。例如,采购部门在ERP中创建供应商“ABC科技有限公司”,而财务部门在录入付款信息时可能录入为“ABC科技(深圳)有限公司”。这种微小的差异会导致系统无法将采购订单、入库单与发票、付款单有效关联,造成供应商账龄分析失真、重复付款风险,甚至在进行供应商评估时数据无法归集,影响采购决策的准确性。同样,物料编码的不统一,会导致库存数据混乱,BOM成本核算错误,最终传递至财务报表,形成错误的成本与利润数据。

-

业务流程异常中断企业的核心业务,如“订单到现金”(O2C)或“采购到付款”(P2P),在ERP中表现为一系列环环相扣的流程。任何一个环节的非正常中断,都可能是一个危险信号。一个典型的场景是:销售订单已经生成,仓库也已发货出库,但财务部门迟迟未开具发票。这不仅导致应收账款无法及时确认,影响企业现金流,更可能隐藏着收入确认不规范的风险。反之,采购订单已下达,货物也已入库,但供应商发票长期未到或未被处理,则可能造成应付账款低估,虚增当期利润。智能审计系统需要监控这些“有头无尾”的流程链条,及时预警,防止其演变为财务黑洞。

-

- 权限设置模糊不清权限管理是企业内控的基石,而在ERP系统中,模糊或过于宽泛的权限设置是滋生舞弊的土壤。例如,一个员工被赋予了既能创建供应商、又能审批采购订单、还能登记付款的权限,这就形成了典型的“不相容职责”冲突,为虚假采购、侵吞公司资产打开了方便之门。另一个例子是,关键岗位的审批权限过大,如某经理拥有对100万以上合同的单人审批权,且无任何前置或并行的审核机制,这无疑增加了决策失误或滥用职权的风险。智能审计系统必须能够扫描并识别出这些高风险的权限组合,并对越权操作行为进行实时告警。

-

账实不符的滞后发现库存和固定资产是企业资产的重要组成部分,确保其账面价值与实物存在相符是财务管理的基本要求。然而,传统的定期盘点模式(如半年或一年一次)意味着账实差异的发现具有极大的滞后性。当盘点时发现大量库存短缺,可能已经错过了追查原因(如盗窃、损坏、记录错误)的最佳时机,只能作为损失进行账务处理。智能审计系统通过实时监控出入库数据、生产领料数据与库存账的勾稽关系,一旦发现逻辑上的不匹配(如出库数量大于可用库存),即可立即预警,将问题扼杀在萌芽状态,实现对资产的动态、实时监控。

-

跨期账务处理不规范为了在特定报告期内“美化”财务报表,一些不规范的跨期账务处理时有发生。最常见的手段是提前确认收入或推迟确认费用。例如,在季度末将尚未完全交付服务的合同收入全部确认为当期收入,或者将本应计入当期的研发费用、市场费用推迟到下一期入账。这些操作严重违反了权责发生制会计准则,扭曲了企业的真实经营成果。ERP智能审计可以通过设定规则,自动比对销售订单的交付日期、服务完成凭证与收入确认的会计期间是否匹配,监控费用报销的发生日期与入账日期是否存在重大偏离,从而有效遏制这类跨期操纵行为。

二、核心机制:ERP系统智能识别审计问题的三大技术支柱

要将上述“断点”从被动发现转为主动预警,现代ERP系统依赖于三大紧密协作的技术支柱。它们共同构成了一个数据驱动的、结构化的智能审计框架,为企业高管清晰地揭示了其内部工作逻辑。

1. 规则引擎(Rule Engine):构建企业财务的“数字法典”

规则引擎是智能审计的大脑,其核心任务是将抽象的审计准则、内控要求和会计政策,转化为计算机可以理解并执行的具体指令。它相当于为企业的财务运营建立了一部详尽的“数字法典”。

工作逻辑: 管理员或业务专家无需编写代码,通过可视化的界面定义一系列“如果...那么...(If...Then...)”的规则。这些规则可以非常简单,也可以极其复杂,并能组合使用。

- “如果”部分(条件): 定义了需要监控的特定业务场景或数据模式。例如,“如果一张采购订单的金额超过50,000元,且供应商是最近一个月内新增的”,“如果一个员工在24小时内报销了超过3笔同类别的费用”,或者“如果销售订单的发货日期与发票开具日期相隔超过30天”。

- “那么”部分(行动): 定义了当条件被满足时系统应执行的操作。这可以是发送预警邮件给审计部门、在系统中生成一个待办审查任务、暂时冻结该笔交易等待人工审批,或者自动将该异常记录到一个专门的审计日志中。

审计应用: 规则引擎的应用贯穿财务审计的方方面面。它可以用来检测不相容职责的权限分配(如“如果用户A同时拥有角色X和角色Y,则触发警报”),监控关键主数据变更(如“如果供应商的银行账户信息被修改,则通知财务总监”),识别异常交易模式(如“如果发票金额与对应采购订单金额差异超过2%”),以及确保会计准则的执行(如“如果一笔收入确认在合同签订日期之前,则标记为高风险”)。通过构建一个全面的规则库,企业就拥有了一位7x24小时不知疲倦的“数字审计员”。

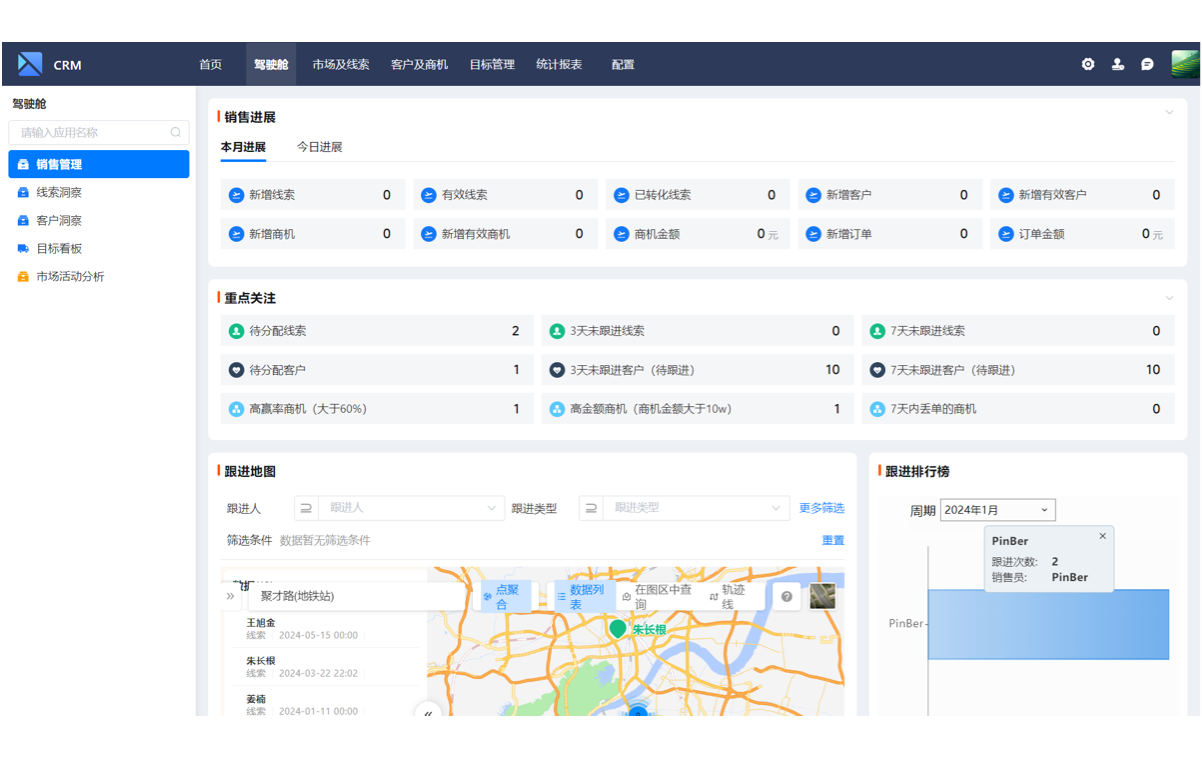

2. 流程引擎(Process Engine):实时监控业务流转的“数字脉络”

如果说规则引擎是静态的“法典”,那么流程引擎就是动态的“执法官”。它负责监控业务数据在预设流程中的流转状态,确保每一个步骤都严格按照既定路径和规则执行。它描绘并守护着企业运营的“数字脉络”。

工作逻辑: 流程引擎将一个完整的业务过程(如采购到付款)拆解为一系列有序的节点(如创建申请、部门审批、采购执行、收货入库、发票校验、付款)。每个节点都可以设定明确的责任人、处理时限和准入/转出条件。

- 状态追踪: 流程引擎实时追踪每一笔业务单据(如一张采购订单)当前所处的节点位置。

- 路径控制: 它根据预设的条件(例如,金额大小、物料类型)决定单据下一步应该流向哪个节点、由谁来处理。例如,金额小于1万元的采购申请由部门经理审批即可,而大于1万元的则必须流转至总监节点。

- 超时监控: 流程引擎可以为每个节点设置标准处理时长(SLA)。一旦单据在某个节点停留时间超过阈值,系统就会自动发出催办提醒或将事件升级。

审计应用: 在智能审计中,流程引擎的作用至关重要。它可以主动发现前文提到的“业务流程异常中断”。例如,系统可以自动扫描所有“已发货但未开票”超过7天的销售订单,并生成预警报告。它还能强制执行职责分离,确保审批流程的合规性。例如,一张费用报销单的提交人与最终审批人不能是同一个人,流程引擎可以在配置层面就杜绝这种情况的发生。此外,通过分析流程流转数据,管理者可以发现流程瓶颈,识别出哪些环节是异常事件的高发区,从而进行针对性的流程优化。

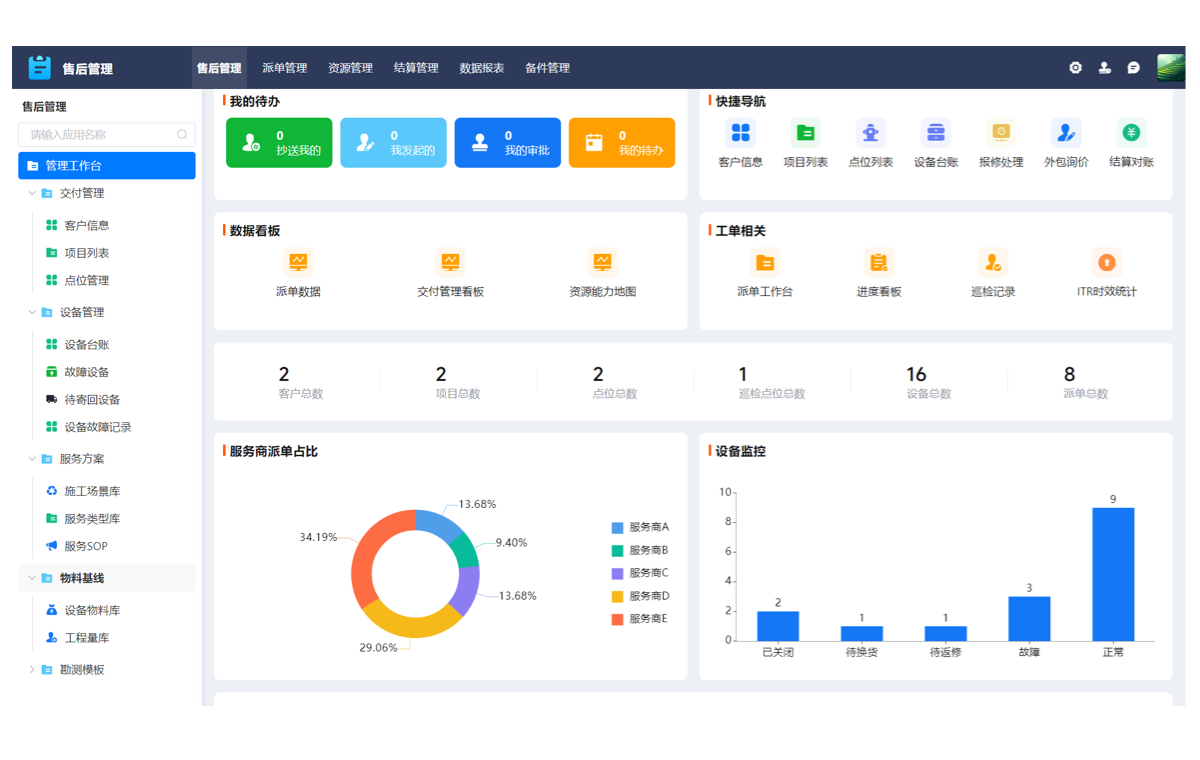

3. 报表与分析引擎(BI Engine):洞察异常数据的“决策驾驶舱”

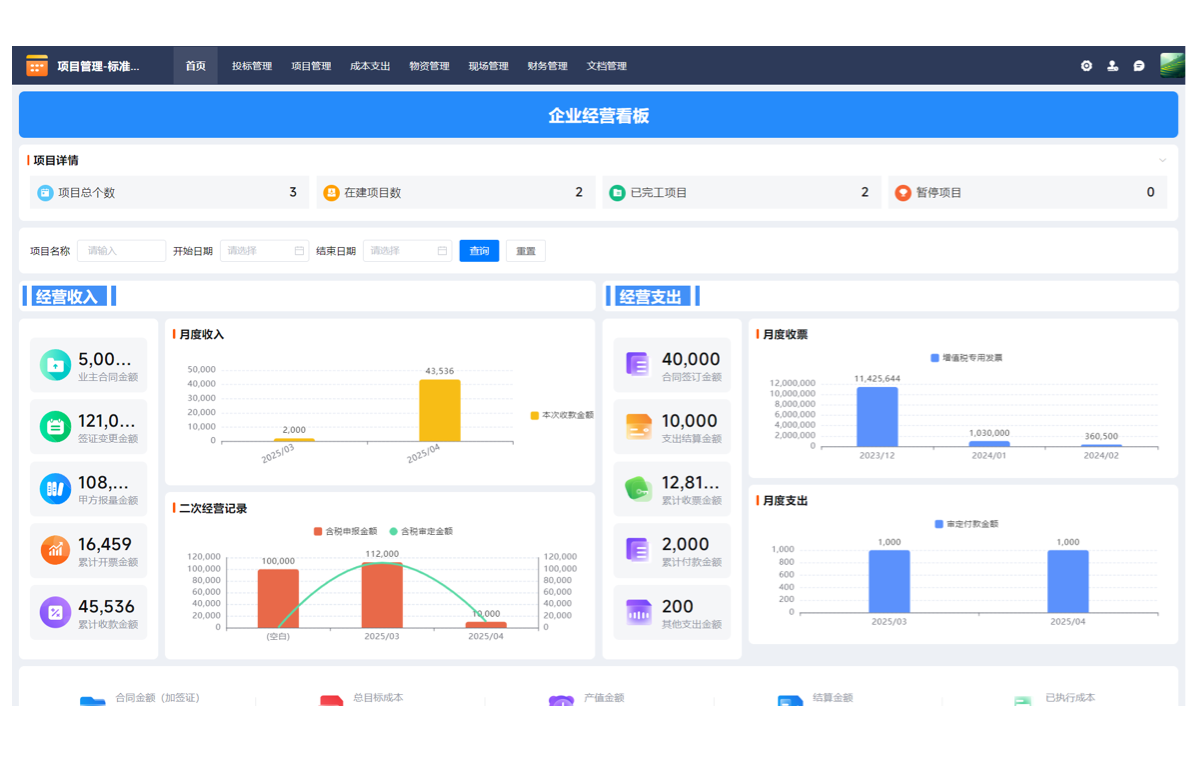

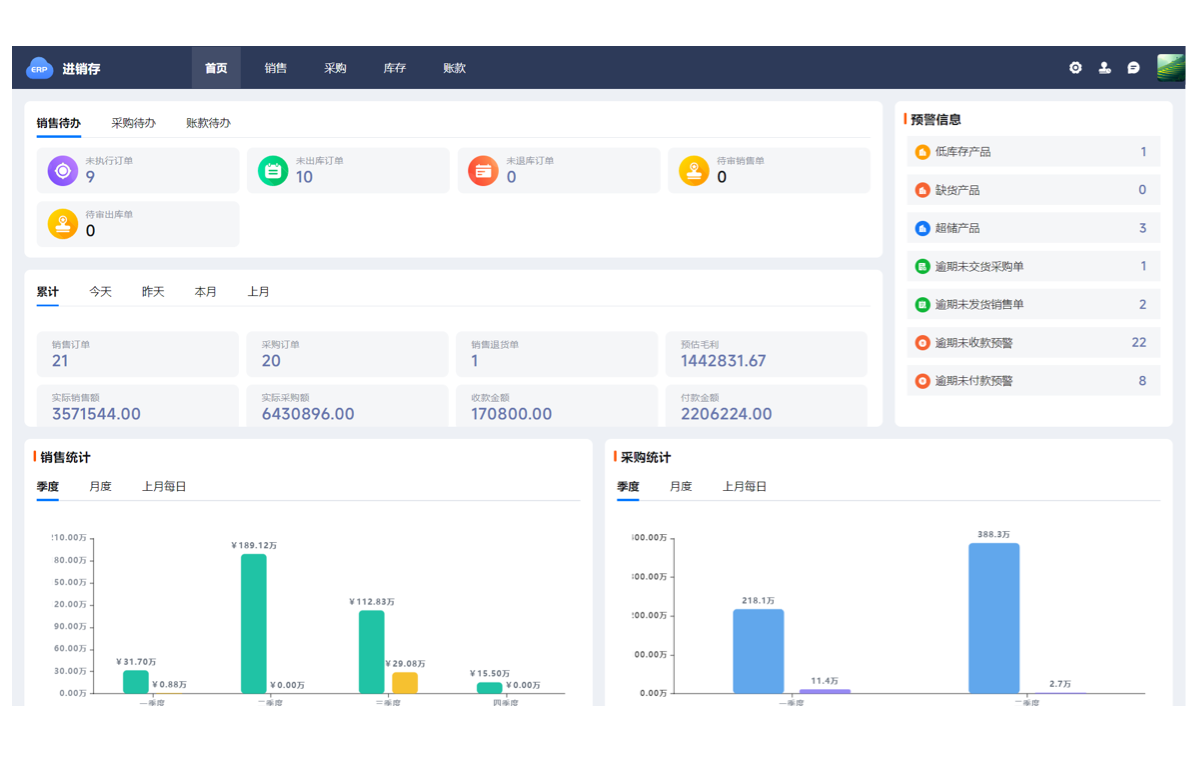

规则引擎负责发现“点”上的异常,流程引擎负责监控“线”上的中断,而报表与分析引擎(BI Engine)则负责呈现“面”上的趋势与洞察。它将海量的、孤立的审计预警信息,汇聚成一个直观、多维度的“决策驾驶舱”,帮助管理者从宏观视角洞察风险。

工作逻辑: BI引擎连接到ERP系统的底层数据库,通过拖拽式的操作,将复杂的数据转化为易于理解的图表、仪表盘和报告。用户可以自由组合维度(如时间、部门、人员、供应商)和指标(如异常交易数量、预警金额、流程超时次数),进行深入的钻取、切片和对比分析。

- 数据聚合: 将来自不同业务模块的审计相关数据(如预警日志、审批记录、操作日志)整合到一个统一的数据模型中。

- 可视化呈现: 使用柱状图、折线图、饼图、热力图等多种图表形式,直观展示风险分布和趋势。

- 交互式分析: 用户可以直接在仪表盘上进行点击、筛选等操作,从一个高阶的汇总数据下钻到具体的异常单据详情,实现从宏观洞察到微观审查的无缝切换。

审计应用: BI引擎为审计工作提供了前所未有的洞察力。审计委员会或管理层不再需要阅读冗长的纸质报告,只需打开审计驾驶舱,就能一目了然地看到:哪个部门的异常预警最频繁?哪类风险(如越权审批、异常报销)在本季度呈上升趋势?与哪些供应商的交易异常率最高?通过对历史预警数据的趋势分析,BI引擎还能帮助企业预测未来可能的风险高发领域,实现从“事后审计”到“预测性审计”的跨越。

三、实战指南:四步配置ERP系统,打造自动化财务审计防线

理论的落地需要清晰的行动路径。本部分将提供一份可执行的操作指南,指导企业如何利用现代ERP平台,特别是其强大的可配置性,分四步搭建起一套自动化的财务审计防线。这不再是IT部门的专属任务,而是需要财务、审计和业务部门深度参与的协同工程。

第一步:定义关键审计规则——将审计准则转化为系统语言

这是构建智能审计体系的基石。目标是与财务和审计团队合作,将抽象的内控政策和审计经验,转化为ERP系统能够理解和执行的具体、量化的规则。

- 梳理风险控制点(RCP): 组织一个由财务、内控、审计及核心业务部门负责人组成的专题小组。以“采购到付款”、“订单到现金”、“费用报销”等关键流程为主线,全面梳理每个环节可能存在的风险点。例如,在采购环节,风险点可能包括:未经授权的供应商、高于市场价的采购、拆分订单以规避审批等。

- 量化规则触发条件: 将每个风险点转化为明确的“If-Then”逻辑。这一步需要精确定义触发条件。

- 示例1(供应商准入):

- 审计要求: 对新增供应商的背景和资质进行严格审查。

- 系统规则配置:

IF(供应商状态 = "新增" AND 注册资本 < 50万人民币)OR(供应商银行账户开户行与注册地不符),THEN(生成“高风险供应商”标签,并触发“财务总监复核”任务)。

- 示例2(费用报销合规性):

- 审计要求: 防止员工在短时间内大量、高频次报销,或在非工作时间产生不合理费用。

- 系统规则配置:

IF(员工A在24小时内提交的费用报销单 > 3张AND费用类型 = "招待费")OR(费用发生时间在 23:00 至次日 6:00 之间),THEN(将该报销单标记为“需重点审查”,并自动抄送给审计部门)。

- 示例1(供应商准入):

- 建立分级规则库: 将定义好的规则按照风险等级(如:高、中、低)和业务领域(如:采购、销售、财务)进行分类管理。这有助于后续的预警处理和统计分析。高风险规则触发的事件需要立即处理,而低风险规则可能仅作为日常监控记录。

第二步:配置自动化预警流程——从发现问题到触发行动

规则一旦被触发,系统必须能够自动执行一系列预设动作,形成一个从“发现问题”到“推动解决”的闭环管理流程。这需要充分利用ERP的流程引擎。

- 设计预警通知机制: 根据规则的严重性和相关性,配置差异化的通知方式。

- 示例: 对于“越权审批”这类高危事件,系统应立即通过短信、邮件和系统内弹窗等多种方式,通知该审批人的直接上级和审计部门负责人。对于“发票与订单金额不符”这类常规异常,可能只需在系统中为应付会计生成一条待办事项即可。

- 配置自动化处理工作流: 对于需要人工干预的预警,预先设计好处理流程。

- 示例(异常采购订单处理流程):

- 节点1(触发): 规则引擎发现一张单价远超历史均价的采购订单,自动触发此流程。

- 节点2(初审): 系统自动生成任务,指派给采购部门经理。经理需在24小时内给出解释或驳回订单。

- 节点3(复核): 如果经理确认订单但解释不充分,或超时未处理,流程自动流转至审计部门。

- 节点4(关闭): 审计部门完成调查,给出处理意见(如:批准、拒绝、要求补充材料),流程结束。

- 示例(异常采购订单处理流程):

- 建立异常处理知识库: 在流程中,要求处理人记录异常原因和处理措施。这些信息将被系统自动归集,形成一个动态的“异常案例库”,为未来优化审计规则和业务流程提供数据支持。

第三步:设计多维度审计看板——让财务风险一目了然

将分散的预警信息转化为管理层能够理解的、具有洞察力的可视化图表,是发挥智能审计价值的关键。这需要利用ERP的报表与分析引擎(BI Engine)。

- 确定核心监控指标(KPIs): 与管理层沟通,确定他们最关心的财务风险指标。这些指标应直观、可衡量。例如:

- 风险发生类: 每月新增预警总数、高风险预警占比、各业务领域预警分布。

- 风险处理类: 平均异常处理时长、预警关闭率、超时未处理预警数。

- 趋势分析类: 关键风险指标(如:超期应收账款金额、异常费用报销金额)的月度/季度变化趋势。

- 搭建分层审计驾驶舱:

- 高管层驾驶舱: 聚焦宏观趋势和总体风险状况。以简洁的仪表盘、KPI卡片和趋势图为主,如“公司整体风险热力图”、“TOP 5风险类型趋势”。

- 审计/内控部门驾驶舱: 提供更详细的分析视图。包含各类预警的明细列表、处理进度跟踪、以及按部门/人员/供应商等多维度的下钻分析功能。例如,可以一键筛选出“所有与供应商B相关的异常交易记录”。

- 业务部门驾驶舱: 展示与本部门相关的风险指标和待办事项,帮助业务负责人实时了解本部门的内控状况,并及时处理相关预警。

- 设置订阅与自动推送: 配置报表订阅功能,将关键的审计看板定期(如每日、每周)自动发送到相关管理人员的邮箱,确保风险信息能够被及时关注。

第四步:建立持续迭代的优化闭环——让审计模型自我进化

智能审计体系不是一成不变的。随着业务的发展和外部环境的变化,新的风险会不断出现,原有的规则可能会失效。因此,必须建立一个持续优化的闭环机制。

- 定期复盘审计规则有效性: 每季度或每半年,审计部门应牵头复盘。分析预警日志,识别出那些频繁误报(False Positives)的规则并进行调整,同时也要关注那些从未被触发的规则,评估其是否仍然必要。

- 根据新风险增补规则: 结合内外部审计发现、行业风险案例以及业务模式的变化,不断增补新的审计规则。例如,当公司开展新的电商业务时,就需要针对刷单、虚假交易等新型风险,设计新的监控规则。

- 利用数据分析驱动流程优化: 通过BI引擎分析历史预警数据,找出风险高发的流程环节或管理漏洞。例如,如果发现“费用报销不合规”预警主要集中在某个部门,那么除了处理单笔异常外,更应该深入分析该部门的费用管理制度是否存在缺陷,并推动业务流程的根本性改进。这标志着审计工作从“发现问题”真正走向了“解决问题”的更高层次。

四、超越传统ERP:新一代无代码平台如何赋能深度定制化审计

尽管许多传统ERP系统也提供了一定的审计功能,但企业在实践中往往会遇到两大瓶颈:功能的固化与高昂的二次开发成本。传统ERP的审计模块通常是标准化的,难以完全匹配企业独特的业务流程和内控逻辑。当企业需要调整审计规则或增加新的监控点时,往往需要依赖原厂商或第三方服务商进行漫长且昂贵的代码开发,响应速度慢,无法适应快速变化的业务需求。

这正是以支道平台为代表的新一代无代码平台的价值所在。它通过其与生俱来的灵活性、强大的扩展性和天然的一体化优势,彻底改变了企业构建智能审计系统的方式。企业不再需要被动接受固化的功能,而是可以根据自身独特的管理模式,低成本、高效率地“搭建”一个完全适配的、深度定制化的智能审计系统。

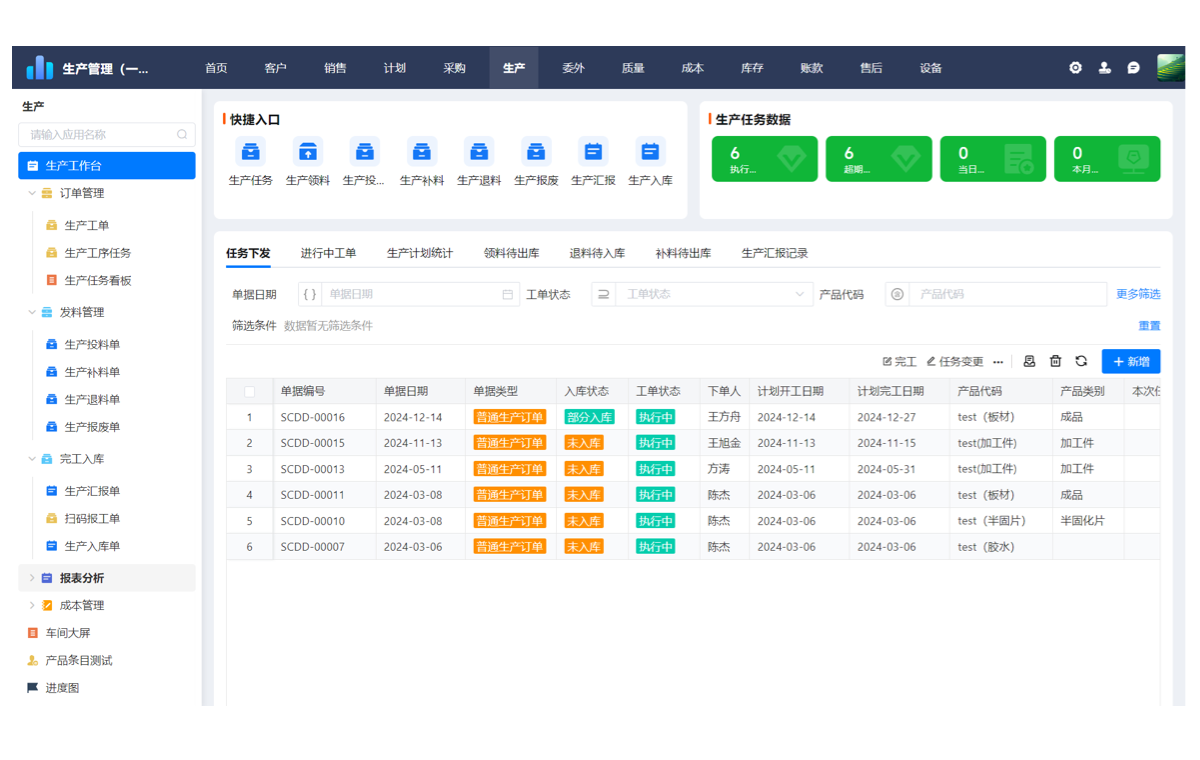

支道平台的核心竞争力在于其【规则引擎】、【流程引擎】和【报表引擎】的无缝协同。这三大引擎正是前文所述实现审计自动化的技术支柱,而在支道平台上,它们被赋予了前所未有的易用性和【个性化】能力:

- 【规则引擎】的深度定制: 业务人员或审计人员可以直接在可视化界面上,通过拖拉拽的方式,将复杂的审计逻辑转化为自动化规则,无需编写一行代码。无论是针对特定供应商的交易限额,还是跨多个业务模块的数据勾稽校验,都能轻松实现。这种【深度定制】能力,意味着审计规则可以精准匹配企业最细微的管理需求。

- 【流程引擎】的灵活配置: 当规则被触发后,支道平台的【流程引擎】可以立即启动一个完全自定义的处置流程。从简单的邮件通知,到复杂的多部门协同审批、会签、条件分支,企业可以像绘制流程图一样,快速搭建起从预警到闭环的完整工作流。

- 【报表引擎】的个性化洞察: 企业的每一项业务数据、每一次流程流转、每一条预警记录,都可以成为支道平台【报表引擎】的数据源。管理者可以自由组合维度和指标,拖拽生成完全【个性化】的审计驾驶舱,让不同层级的管理者看到他们最关心的风险视图。

最关键的是,这一切都建立在一个【一体化】的平台上。数据无需在不同系统间割裂流转,审计规则、预警流程和分析报表天然打通,避免了数据孤岛,确保了审计的实时性和准确性。这就是无代码平台带来的范式转移:它将构建专业级智能审计系统的能力,从少数IT专家的手中,交还给了最懂业务的管理者自己。

结语:构建面向未来的财务“免疫系统”

综上所述,ERP系统在现代企业财务风控中的角色已经发生了根本性的跃迁——从一个被动的“记录员”,进化为主动的“预警员”。它不再仅仅是事后审计的数据来源,而是能够实时监控、自动预警、并推动问题解决的智能中枢。对于企业决策者而言,这不仅仅是一次技术升级,更是一项关乎企业核心竞争力的战略投资。构建这样一套智能审计体系,意味着为企业植入了一套强大的财务“免疫系统”,能够主动识别并抵御内外部风险,保障企业健康、可持续地发展。

我们正处在一个数字化变革的时代,拥抱新技术、重塑管理模式是保持领先地位的唯一途径。与其等待年度审计报告揭示问题,不如从现在开始,主动构建属于您企业的智能风控体系。立即开始构建您企业的智能风控体系,体验支道平台如何将复杂的审计规则转化为自动化流程。欢迎申请**【免费试用】**,探索无代码平台带来的管理变革。

关于ERP系统与财务审计的常见问题

1. 实施ERP智能审计系统需要多大的IT团队支持?

传统ERP的二次开发确实需要专业的IT团队。但采用像支道平台这样的无代码平台,情况则大不相同。由于其高度的可配置性,大部分审计规则的定义、预警流程的搭建和报表看板的设计,都可以由懂业务的财务或审计人员通过拖拉拽完成,IT团队仅需在初期系统部署和后期高阶集成(如API对接)时提供支持。这极大地降低了对IT人力的依赖。

2. 智能审计系统能否完全替代人工审计?

不能。智能审计系统是人工审计的强大赋能工具,而非替代品。它的核心优势在于处理海量、重复、结构化的数据审计工作,7x24小时不间断地执行规则,从而将审计人员从繁琐的基础核对中解放出来。审计人员可以更专注于对高风险异常的深度调查、对复杂业务场景的专业判断以及对整体内控体系的优化建议。二者是协同互补的关系。

3. 如何衡量ERP智能审计系统的投资回报率(ROI)?

衡量ROI可以从多个维度进行:

- 直接成本节约: 减少因财务差错、舞弊导致的直接经济损失;降低外部审计费用和内部审计的人力成本。

- 效率提升: 自动化审计流程,缩短问题发现和处理周期,提升财务与业务团队的工作效率。

- 风险降低: 提高合规性,降低因违反法规带来的罚款和声誉损失。

- 决策质量提升: 实时、准确的风险洞察,为管理层提供更高质量的决策支持。通过量化这些方面的改进,可以清晰地评估智能审计系统带来的巨大价值。